מס רכישה - המדריך השלם לשנת 2025

מס רכישה הוא אחד מהמיסים הנגבים בעת עסקת מכר של נכס נדל"ן. מהו מס רכישה על דירה ראשונה ומס רכישה על דירה שניה? מתי ניתן לקבל הקלה או פטור ממס רכישה?

מס רכישה

מס רכישה כל החדשות והעדכונים של מרכז הנדל"ן גם ב-WhatsApp >>

מס רכישה: מה זה ואיך מתמודדים איתו?

מס רכישה הוא מס שמוטל על כל עסקת רכישת מקרקעין בישראל. מטרתו היא להבטיח שהמדינה תקבל חלק מהתמורה הכוללת בעסקאות הנדל”ן השונות. המס רלוונטי הן לרוכשי דירות למגורים והן לעסקאות נדל”ן מסחריות.

לפי תקנות מס רכישה בישראל, השלמת עסקאות מקרקעין מחייבות בתשלום את כל מי שרוכש זכות במקרקעין וזכות באיגוד מקרקעין בישראל. משרדי מיסוי מקרקעין האזוריים הם האחראים על גביית מס רכישה על דירות מגורים.

תיאור מס רכישה מוגדר בסעיף 9(א) לחוק מיסוי מקרקעין : א. במכירת זכות במקרקעין יהא הרוכש חייב במס רכישת מקרקעין (להלן – מס רכישה); מס הרכישה יהיה בשיעור משווי המכירה או בסכום קבוע, לפי סוג המכירה או המקרקעין, הכל כפי שיקבע שר האוצר באישור ועדת הכספים של הכנסת, ובלבד שלגבי מכירת זכות במקרקעין לרוכש הנמנה עם קבוצת רכישה לגבי נכס שאינו דירת מגורים יהא שווי המכירה – שווי המכירה של הנכס הבנוי שאינו דירת מגורים.

מהו מס רכישה?

מס רכישה מחושב על פי שווי העסקה הנקוב בחוזה הרכישה. הוא מחולק למדרגות מס מדורגות, התלויות בערך הנכס ובסוגו. בישראל ישנם הבדלים משמעותיים בגובה המס בהתאם לסטטוס של הרוכש – רוכש דירה יחידה, משקיע, או בעל נכסים נוספים.

הקלות במס רכישה

מס רכישה כולל פטורים והקלות שנועדו להקל על אוכלוסיות מסוימות, בהתאם למאפייני העסקה וסוג הרוכש:

פטור לדירה ראשונה: רוכשי דירה ראשונה עשויים לקבל פטור מלא או מופחת ממס רכישה, בהתאם לערך הדירה ולתקרות שנקבעו בחוק.

- הקלות למשפרי דיור: מי שמוכר את דירתו הנוכחית לטובת רכישת דירה אחרת עשוי לזכות להקלות זמניות, בתנאי שימכור את הדירה הקיימת תוך פרק זמן מוגדר.

- מקרים מיוחדים: קיימות הטבות ופטורים במקרים מסוימים, כגון רכישה במסגרת ירושה, רכישה על ידי עולים חדשים, נכים או משפחות שכולות.

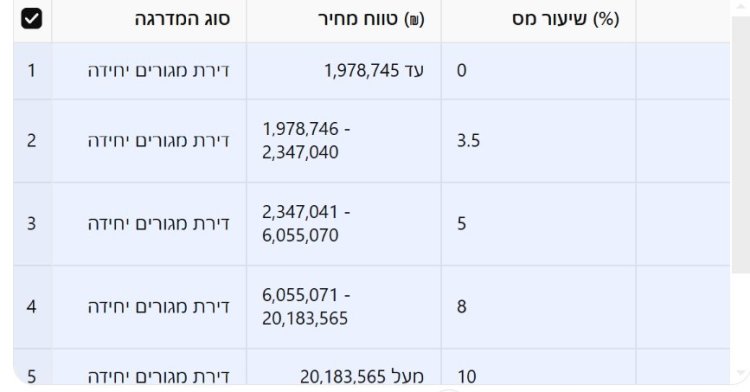

מדרגות המס לשנת 2025

מדרגות מס הרכישה מתעדכנות מדי שנה בהתאם לשינויים במדד המחירים לצרכן ובהתאם למדיניות הכלכלית של המדינה. נכון לשנת 2025, המדרגות העדכניות הן:

רוכשי דירת מגורים יחידה:

- עד 1,978,745 ש"ח: פטור ממס רכישה.

- מ-1,978,746 ש"ח עד 2,347,040 ש"ח: 3.5% מס על החלק מהשווי שבין הסכומים הללו.

- מ-2,347,040 ש"ח עד 6,055,070 ש"ח: 5% מס על החלק מהשווי שבין הסכומים הללו.

- מ-6,055,700 ש"ח עד 20,183,565 ש"ח: 8% מס על החלק מהשווי שבין הסכומים הללו.

- מעל 20,183565 ש"ח: 10% מס על החלק מהשווי העולה על סכום זה.

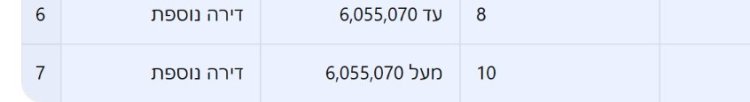

רוכשי דירה נוספת (שאינה דירת מגורים יחידה):

- עד 6,055,070 ש"ח: 8% מס על השווי.

- מעל 6,055,070 ש"ח: 10% מס על החלק מהשווי העולה על סכום זה.

למידע נוסף ולחישוב מדויק של מס הרכישה, ניתן להשתמש בסימולטור של רשות המסים:

יש לציין כי המדרגות עשויות להשתנות בהתאם להחלטות ממשלה ועדכונים נוספים. מומלץ להתעדכן באתר רשות המסים לקבלת המידע העדכני ביותר.

הקלות ופטורים במס רכישה 2025

פטורים ייחודיים: קיימים פטורים לחלק מהרוכשים, כמו רוכשי דירה ראשונה עד לסכום מסוים.

הקלות לעולה חדש: עד חלק שווי 1.988 מיליון שקל 0.5%, על החלק מעל שווי זה 5%

- הקלות לנכה, לפחות 75% או 50% על קטיעת יד או רגל: עד 2.5 מיליון שקל פטור, על החלק מעל 2.5 מיליון 0.5%

- ניצולי שואה, בעלי נכות 50% לפחות ונכי המלחמה בנאצים 19%: כנ"ל

- נכי צה"ל ונפגעי פעולות איבה 19% לפחות: כנ"ל

- נכי עבודה 50% לפחות: כנ"ל

פטור בהעברת נכס בהליך גירושין - פעולה מסוג זה לא נחשבת כלל עסקת מקרקעין, ולכן לא חל עליה מס רכישה . עם זאת, חשוב להקפיד כי בהסכם הגירושין יהיה סעיף שמאפשר אותה באופן ברור.

הענקת דירת מגורים במתנה - על פי החוק, מי שמקבל דירת מגורים במתנה מקרוב משפחה, ישלם שליש ממס רכישה רגיל. העברת דירת מגורים במתנה (ללא תמורה) בין בני זוג נשואים המתגוררים יחד, פטורה ממס רכישה לחלוטין. "קרוב" בעניין זה משמעו בן זוג, הורה, צאצא (נכד, נין),בן זוג של הצאצא, אח ואחות. אם מועברת במתנה חלק מהדירה, ייעשה חישוב מס רכישה רגיל לגבי הדירה כולה, ומקבל המתנה ישלם שליש מהמס על החלק היחסי שיקבל. שווי הדירה נקבע על פי שוויה בשוק החופשי, ועל פי הערכה של הצדדים המעורבים, בהצהרה לרשויות. מנהל מיסוי מקרקעין יאשר את השומה העצמית, אם יגיע למסקנה כי מדובר על שווי דירה מקובל.

חשוב לשים לב: בעת העברת דירה במתנה וקבלת הטבה בתשלום מס רכישה, קיימת תקופה של 4 שנים בהן מקבל המתנה לא יכול למכור את הדירה, וזאת על מנת למנוע שימוש באופציה שכזו בתור דרך להימנעות מתשלום מס שבח.

פטור ממס רכישה בפרויקט פינוי בינוי - דירת מגורים שהדייר מקבל מהיזם במתחם פינוי בינוי (או במיקום חלופי) בתמורה לדירה הישנה במתחם שעבר פינוי בינוי - פטורה ממס רכישה

איך מחשבים את מס הרכישה?

על מנת לחשב את מס הרכישה, ניתן להשתמש בכלים אינטרנטיים רבים, כמו המחשבון הרשמי של רשות המסים או מחשבון אתר מרכז הנדל"ן. המחשבונים הללו מספקים הערכה מדויקת בהתאם לערך הנכס, סוג הרכישה והסטטוס האישי של הרוכש.

שינויים במדרגות המס 2025

ביום 16.1.2025 עודכן גובה מדרגות מס הרכישה, בהתאם לשיעור עליית המדד הקבוע בסעיף 9(ג2) לחוק מיסוי מקרקעין (שבח ורכישה), התשכ"ג – 1963 לשנת 2023, שהתפרסם השנה ביום 15.1.2025 (מדד שירותי דיור בבעלות הדיירים). המדרגות מתעדכנות אחת לשנה בהתאם להוראות החוק.

תקנות מס רכישה

בניגוד למס שבח, המשויך לעליית השווי של נכס כלשהו בזמן מכירתו, מס רכישה אינו משויך לרווח או הכנסה, אלא לשווי העסקה (התשלום המוסכם בחוזה המכר של הדירה),בהתאם לסף מינימלי לתשלום מס רכישה. החישוב נעשה על פי מדרגות מס רכישה אשר מתעדכנות אחת לשנה (ב-15 בינואר בכל שנה),כאשר מי שרוכש דירה ואין ברשותו דירה נוספת, יש פטור עד לתקרה המוגדרת בחוק. מדרגות המס מובילות לכך שככל שעסקת הרכישה מבוצעת בסכום גבוה יותר, כך שיעור המס יהיה גבוה יותר.

בנוסף, מס רכישה על דירה שניה ויותר הוא גבוה יותר – כלומר, שיעור המס גבוה יותר עבור מי שרוכש דירה כאשר יש בבעלותו דירה אחת נוספת לפחות, מתוך מטרה למנוע הצפה של השוק במשקיעים ולרסן את עלויות מחירי הדיור.

ההגדרות בחוק

מהו מקרקעין, מהי זכות במקרקעין ומהי מכירה על פי החוק?

חוק מיסוי מקרקעין (שבח ורכישה),תשכ”ג-1963 עוסק במיסוי זכות במקרקעין בעת המכירה שלה.

על פי סעיף 1 של החוק, המונח “מקרקעין” מוגדר בתור "קרקע, כל הבנוי והנטוע עליה וכל דבר אחר המחובר אליה חיבור של קבע, זולת מחוברים הניתנים להפרדה".

זכות במקרקעין מוגדר תבסעיף 9 (א) "כמשמעות בחוק, מוגבר בחוק כזכות של 'בעלות' או זכות של ' חכירה ' (לתקופה העולה על 25 שנה) וכן זכות הרשאה להשתמש במקרקעין שניתן לראותה כבעלות, או חכירה (לתקופה כאמור)". המונח "מכירה" על פי החוק, "כולל העברה, מכירה, או ויתור, על זכות במקרקעין, בין אם בתמורה ובין אם ללא תמורה, העברתה או ויתור עליה".

על רקע הפירוט של תשלום המס, תקנות מיסוי מקרקעין (שבח ורכישה) ( מס רכישה ),תשל”ה-1974 מגדירות פטורים והקלות במקרים מסוימים. בנוסף, לשון החוק מסייגת פעולות משפטיות בתור פעולות שאינן מוגדרות מכירה, כגון העברה סביב גירושים, הורשת דירה, הקניית זכות במקרקעין לנאמן\אפוטרופוס\ כונס נכסים \מפרק, ועוד.

כיצד מוגדרת 'דירת מגורים' לטובת מס רכישה?

על פי סעיף 9(ג) לחוק, “דירת מגורים” לצורכי מס רכישה מוגדרת כך:

"(1)דירה המשמשת או המיועדת לשמש למגורים, ובדירה שבנייתה טרם נסתיימה, למעט דירה שאין עמה התחייבות מצד המוכר לסיים את הבניה;

(2) זכות במקרקעין שנמכרה לקבוצת רכישה לגבי נכס שהוא דירה המיועדת לשמש למגורים.”

על פי פסיקת בית המשפט העליון בנושא, הדירה תיבחן על פי בחינה אובייקטיבית של פוטנציאל לשימוש עבור מגורים, ובנוסף מבחן סובייקטיבי באשר לכוונה של הרוכש לעשות בדירה שימוש למגורים (למשל במקרים בהם הדירה אינה ראויה למגורים בזמן הקנייה אך בכוונת הרוכש לשפץ אותה ולהשמיש אותה למגורים).

כאשר קונים דירה חדשה מקבלן, אשר העבודה עליה עדיין לא הסתיימה, יש לבדוק את התחייבות הקבלן – אם אין התחייבות מצידו לסיים את הבנייה, הדירה לא תיחשב בתור דירת מגורים, ושיעור מס הרכישה עליה יהיה כמו ברכישת קרקע, כלומר 6% משווי הרכישה. עם זאת, ישנם סייגים. במקרה בו הקבלן התחייב בהסכם העסקה להשלמת הבנייה, הדירה תיחשב כדירת מגורים לצורך חישוב מס רכישה.

מהי "דירה יחידה" במס רכישה?

'דירה יחידה' מוגדרת בתור דירת מגורים המשמשת בתור דירתו היחידה של הרוכש בישראל (ובאזור על פי ההגדרה בסעיף 16א לחוק),כאשר דירת מגורים נחשבת יחידה גם אם יש לרוכש בנוסף לה אחזקה נמוכה משליש בדירת מגורים נוספת. עלפי תיקון 85 לחוק מ-2016, הגדרת 'דירה יחידה' חלה גם על רוכש שיש בבעלותו דירה שקיבל בירושה, כל עוד חלקו בדירה אינו עולה על מחצית.

על פי סעיף 2(2)לתקנות, כאשר הרוכש קונה חלק יחסי מדירה, יש לחשב ראשית את שיעור מס הרכישה לפי השווי הכולל של הדירה, ולאחר מכן להכפיל בחלק הנרכש כדי לקבל את סכום המס הרלוונטי: "(2) במכירת זכות במקרקעין בבניין או בחלק ממנו שהוא דירת מגורים, יחולו הוראות אלה: (א) ישולם מס רכישה בשיעור משווי הזכות הנמכרת כקבוע בסעיף 9 לחוק;

(ב) נמכר חלק מדירה, ישולם חלק מסכום מס הרכישה כאמור בפסקת משנה (א) שהוא כחלק הזכות בדירה הנמכרת ביחס לכל הזכות בדירה;”.

האם יש מס רכישה למשפרי דיור?

לצד הפירוט על מדרגות מס רכישה , כדאי לציין כי בעקבות הסיטואציה בה נמצאים משפרי דיור, הם עשויים להיות במצב בו הם מוכרים את הדירה הקיימת רק לאחר רכישת הדירה הבאה, כך שבעת הרכישה יש בבעלותם דירה. לכן, על פי לשון החוק, עליהם לשלם מס רכישה המותאם למשקיעים.

על מנת למנוע תשלום מס שלא על פי כוונת החוק, הוגדר סעיף בחוק מיסוי מקרקעין אשר מעניק פטור ממס רכישה כל עוד הרוכש מוכר את הדירה שהיתה בבעלותו תוך 18 חודשים מיום הרכישה של הדירה השניה (או תוך שנה ממסירת דירה חדשה מקבלן). במקרה של רכישת דירה חדשה ניתן לבחור בין שני מסלולי הפטור, כך שאם מדובר על דירה בבניין שעדיין לא נבנה, עדיף לבחור במסלול של 12 חודשים ממסירת דירה חדשה, כך מתקבל פטור עד להשלמת הבנייה, ועוד שנה ממועד המסירה.

על הפטור ניתן לדווח למשרד מיסוי מקרקעין בעת מכירת הדירה. עד למכירת הדירה הנוספת, מבוצעת 'הקפאה' של שומת המס על הדירה החלופית.

מס רכישה על קרקע - מס רכישה על מגרש

מס רכישה על קרקע עומד על 6% מתוך סכום הרכישה.

למשל, אם רכשתם שטח בסכום של 500,000 שקל, מס הרכישה יעמוד על 30,000 שקל, שהם 6% מהסכום הכולל.

על פי תקנה 2(1) של מס הרכישה, מס רכישה יחויב לכל רכישת קרקע או זכויות במקרקעין אשר אינה מוגדרת בתור דירה.

על פי לשון החוק: “2. במכירת זכות במקרקעין או בעשיית פעולה באיגוד מקרקעין, ישולם מס רכישה בשיעור משווי הזכות הנמכרת כקבוע להלן:

(1) במכירת זכות במקרקעין ובעשיית פעולה באיגוד מקרקעין, למעט בנין או חלק ממנו שהוא דירת מגורים – 6%;

(1א) על אף האמור בפסקה (1),במכירת זכות במקרקעין, שמתקיימים לגביה התנאים המפורטים להלן, תוחזר לרוכש שישית ממס הרכישה ששילם לפי פסקה (1),ובלבד שלא הותר בניכוי לפי פקודת מס הכנסה, ויחולו לעניין זה הוראות סעיף 103א לחוק:

(1) המכירה היא של זכות במקרקעין שקיימת לגביה תכנית כמשמעותה בחוק התכנון והבנייה (בסעיף קטן זה – תכנית בנייה),המתירה בנייה על הקרקע של דירה אחת לפחות המיועדת לשמש למגורים (להלן – דירת מגורים);

(2) לא יאוחר מתום 24 חודשים מיום המכירה, התקבל היתר לבניית דירת מגורים אחת לפחות, לפי חוק התכנון והבנייה .”

קיים תנאי המחריג את שיעור המס - כאשר רוכשים מגרש אשר נכון ליום הרכישה, קיימת עליו תכנית בנייה תקפה המתירה בנייה של דירת מגורים אחת לפחות תוך שנתיים ממועד הרכישה – מס הרכישה יעמוד על 5% (כאשר הרוכש יקבל החזר כספי של 1%). חשוב לציין כי ההחזר אינו אוטומטי, ויש לבקש אותו בבקשה לתיקון שומה מול מיסוי מקרקעין , עם טופס 7085, יחד עם הסבר ואסמכתאות.

מס רכישה על נכס מסחרי

על פי סעיף 2(1) לתקנות מס הרכישה, שיעור מס רכישה ברכישת זכות במקרקעין שאינה דירת מגורים יעמוד על 6% משווי העסקה. תחת הגדרה זו נמצאים נכסים כגון משרדים, חנויות, מבני תעשייה ועוד.

עם זאת, קיימת הקלה בחוק אשר מאפשרת קבלת החזר של שישית (1% ממחיר הרכישה),אם מתקיימים התנאים הבאים: מס הרכישה לא נתבע לשם ניכוי בתור הוצאה מוכרת במס הכנסה, הרכישה היא של זכות במקרקעין שעל פי התב"ע ניתן לבנות עליה דירה אחת לפחות למטרת מגורים, ואם התקבל היתר בנייה תוך שנתיים ממועד הרכישה.

מס רכישה בקבוצת רכישה

השאלה במקרה של קבוצת רכישה היא האם יש לחייב מס רכישה בתור עסקה לרכישת קרקע, כלומר בשיעור קבוע של 6% מערך רכיב הקרקע בלבד (ללא עלות שירותי הבנייה אשר מגיעים לאחר מכן) או בתור עסקה לרכישת דירה, על פי מדרגות מס לרכישה ועל פי שווי דירת מגורים מוגמרת.

המחלוקת באשר למס רכישה בקבוצות רכישה עולה משום שחברי קבוצת הרכישה מתאגדים על מנת לרכוש קרקע ורק לאחר מכן פועלים להקמת בניין מגורים. רשות המיסים נוטה לטעון כי הגורם המארגן את קבוצת הרכישה הוא למעשה יזם שמוכר דירות מגורים מוגמרות, בעוד שקבוצות הרכישה טוענות מנגד כי העסקה היא רכישת קרקע ולא דירה, ולכן יש למסות את חברי הקבוצה בתור 'קבוצת רוכשים' של קרקע. על פי תיקון 69 (תשע"א-2011) לחוק מיסוי מקרקעין , רכישת נכס במסגרת קבוצת רכישה שקולה לרכישת נכס מוגמר ולכן חברי הקבוצה ממוסים בהתאם: “קבוצת רכישה” – קבוצת רוכשים המתארגנת לרכישת זכות במקרקעין ולבנייה על הקרקע של נכס שהוא אחד המפורטים להלן, באמצעות גורם מארגן, ובלבד שהרוכשים בקבוצה מחויבים למסגרת חוזית – (1) נכס שאינו דירת מגורים; (2) נכס שהוא דירה המיועדת לשמש למגורים;

לעניין הגדרה זו –

“גורם מארגן” – מי שפועל בעצמו או באמצעות אחר לארגון קבוצת הרוכשים לצורך הרכישה והבנייה, לרבות הכנת המסגרת החוזית, והכל בתמורה בעבור פעולות הארגון כאמור;

“מסגרת חוזית” – מערכת חוזים הקשורים זה בזה שבאמצעותם תפעל הקבוצה לקבלת נכס בנוי;

“תמורה” – במישרין או בעקיפין, לרבות בשווה כסף;”

מס רכישה תושב חוץ

על פי לשון החוק בישראל, תושב חוץ אינו זכאי להקלה של מדרגות מס רכישה של דירה יחידה – כלומר, תושב חוץ ישלם מס רכישה החל מהשקל הראשון מתוך שווי הדירה, על פי המדרגות של רכישת 'דירה נוספת', גם אם מדובר בדירה ראשונה או יחידה עבור אותו רוכש בישראל, וגם אם אין דירה בבעלותו במדינה זרה.

על מנת להבין את ההגדרה של המונח 'תושב חוץ, חוק מיסוי מקרקעין מפנה להגדרת ”תושב ישראל” בסעיף 1 לפקודת מס הכנסה [נוסח חדש], המציב את התנאים הבאים: " הגדרה מהותית: מרכז החיים של הרוכש הוא בישראל (ויש בחוק פירוט של ‘מבחני עזר’: מכלול קשריו המשפחתיים, הכלכליים, החברתיים וכו’). הגדרה כמותית: אם הרוכש שהה לפחות 183 ימים בישראל באותה שנת מס יש ‘חזקה’ שהוא “תושב ישראל” באותה שנת מס. כמו כן, נקבעו בנושא מגבלות ותנאים נוספים".

כל אדם שאינו נכלל בתנאים אלו, נחשב 'תושב חוץ'.

דיווח למיסוי מקרקעין

על פי חוק מיסוי ומקרקעין, כל אדם הרוכש נכס נדלן (זכות במקרקעין),חייב להגיש הצהרה על הרכישה למיסוי מקרקעין. על פי סעיף 112 לחוק מיסוי מקרקעין , המנהל מוסמך לקבוע טפסי מיסוי מקרקעין הנדרשים לביצוע הוראות החוק.

סעיף 112 לחוק מיסוי מקרקעין מסמיך את המנהל לקבוע טפסי מיסוי מקרקעין הנדרשים לשם ביצוע הוראות החוק.

אילו טפסים צריך להגיש בדיווח מס רכישה?

טופס 7000 – הצהרה על מכירה ורכישת דירת מגורים שאינה כוללת זכויות בנייה קיימות או צפויות, ומבוקש בגינה פטור.

עוד טפסים שהרוכש עשוי להידרש לצרף לתשלום מס הרכישה:

טופס 7000 א - הצהרת רוכש זכות במקרקעין/באיגוד מקרקעין – הצהרה משלימה להצהרה ראשית.

טופס 7000 ב - הצהרה על מכירה ורכישת זכות במקרקעין שהריווח ניתן לשומת מס הכנסה ומבוקש פטור על פי סעיף 50 לחוק מיסוי מקרקעין.

רוכשים חייבים להגיש הצהרה תוך 30 יום, על רכישת הדירה למשרד מיסוי מקרקעין האזורי (שהדירה נמצאת בתחומו),באמצעות טופס 7002 - הצהרה על מכירה ורכישת זכות במקרקעין (שאינם נכללים בטפסים הקודמים).

החל מה-1 בדצמבר 2017, חובה לדווח באופן מקוון- אם הרוכש מיוצג, עורך הדין מטעמו מגיש את הדיווח כמייצג. אם הרוכש אינו מיוצג, עליו להגיש את הדיווח עצמאית, בעמדת מחשב ציבורי הנמצאת במשרד המקרקעין האזורי.

חשוב לדעת כי אי הגשת הדיווח במועד החוקי (או דיווח חלקי של נתונים, אשר לא נחשב בתור הצהרה),בנוסף לאי תשלום המס במועד החוקי – מובילה לעיכוב הטיפול בשומה ולקנסות.

מהם הפרטים הנכללים בהצהרה של מס רכישה?

על פי סעיף 37 (ג) לחוק מיסוי מקרקעין , יש לרוכש הנכס חלון זמן של 30 יום מעסקת הרכישה להגשה למיסוי מקרקעין, מיום עסקה הרכישה. הצהרת הרוכש כוללת את פרטי הזכות הנרכשת, פרטי העסקה, סך התמורה המשולבת על פי החוזה עבור רכישת הזכות ותאריך הרכישה, סך מס הרכישה ואופן החישוב שלו, וזכאות לפטור ממש רכישה (אם קיימת זכאות וישנה בקשה לפטור).

בנוסף, על הרוכש לצרף הצהרה בהתאם לחוק לצמצום השימוש במזומן התשע"ח-2018, אשר מחייב סימון של אחת משתי אפשרויות: פרטי אמצעי התשלום כפי שידוע לרוכש בעת הגשת הדיווח, או במקרה בו פרטי אמצעי התשלום אינם ידועים עדיין, ניתן לסמן אפשרות המאפשרת להשלים את פרטי אמצעי התשלום בצירוף אסמכתאות תוך שישה חודשים ממועד קבלת החזקה בנכס. אם אמצעי התשלום ידועים למבקש במועד הדיווח והם אינם במזומן- אין צורך לצרף אסמכתאות או להשלים פרטים.

לדיווח אותו מגישים למיסוי מקרקעין יש לצרף מסמכים כגון טופס 7005 (טופס חתימות מקוצר, הצהרה על נכונות הפרטים בהצהרה מקוונת) שהוא נספח לטופס 7000, או טופס 7009 (נספח לטופס 7002),מאומת על ידי עו"ד, העתק של חוזה המכר, נסח טאבו (או אישור זכויות מהמרשם הרלוונטי) וכל מסמך אחר רלוונטי לשומה ולזכאות (אם ישנה בקשה לכך). בחלק מהמקרים, בהתאם לנסיבות, יש לצרף בקשה לקבלת פטור חלקי במס רכישה ברכישת זכות על ידי נכה\עולה – טופס 2973, וטופס 7067 ברכישת זכות במקרקעין באמצעות (הודעה על נאמנות)

לאחר הגשת הדיווח - קבלת אישור קליטה ושומת מס רכישה

הדיווח למיסוי מקרקעין מבוצע באמצעות טופס דיגיטלי על ידי עורך דין והוא נשלח באופן מקוון באמצעות כרטיס גישה פיזי ייעודי של עורך הדין, המאפשר לו גישה למערכת המייצגים של מיסוי מקרקעין . הדיווח עובר למשרד מיסוי מקרקעין האזורי אליו משויך הנכס, על פי מיקום גיאוגרפי.

לאחר קליטת הדיווח, הרוכש מקבל ממיסוי מקרקעין הודעה על קליטת ההצהרה, שובר תשלום מס רכישה לפי השומה העצמית שהוגשה (במקרים בהם יש מס לתשלום). בהמשך, מיסוי מקרקעין מנפיק שומת מס רכישה יחד עם שובר תשלום מותנה (במקרה בו יש חיוב). משמעות ההתניה היא שבכפוף לתשלום (עם חותמת בנק),יתאפשר רישום הנכס בפנקסי המקרקעין או לחלופין אישור סופי על פיו 'אין יתרה לתשלום' (אם המס שולם במלואו או במצב של פטור מלא ממס רכישה).

תוך כמה זמן צריך לשלם מס רכישה? מועד תשלום מס רכישה

בכל הנוגע לשאלה מתי משלמים מס רכישה , המועד החוקי לתשלום מס רכישה עומד על 60 יום מתאריך העסקה. על פי החוק, 'יום הרכישה' עבור דיווח ותשלום מיסי מקרקעין הוא תאריך העסקה, ההתקשרות בין המוכר לרוכש, כלומר יום החתימה על הסכם המכירה, או לחלופין יום החתימה על זכרון דברים , או יום החתימה על ייפוי כוח בלתי חוזר, או יום תשלום המקדמה הראשונה- במקרים בהם אחד מהתרחישים האלו התרחשו לפני מועד חתימת החוזה.

בתשלום על פי שומה עצמית לאחר הדיווח על העסקה לרשות המיסים, על הרוכש לשלם את הסכום לפי השומה העצמית שהוגשה על ידו. אם מתברר כי שומת המנהל גבוהה יותר, על הרוכש לשלם את ההפרש במלואו תוך 30 יום מהתאריך בו נמסרה לו הודעת המנהל על השומה.

אם לרוכש יש השגה כלשהי ביחס לשומה, עליו לשלם את סך המס שאינו שנוי במחלקות, ובנוסף להמציא ערבות בנקאית או ערבות אחרת, על פי קביעת המנהל, באשר לכל גובה הסכום המצוי במחלוקת.

מועד תשלום מס רכישה אינו שונה בדירה שניה, כך שלשאלה מתי משלמים מס רכישה דירה שניה , התשובה זהה- המועד החוקי עומד על 60 יום מתאריך העסקה.

איך משלמים מס רכישה

את מס הרכישה ניתן לשלם במשרד מיסוי מקרקעין האזורי, באמצעות שובר תשלום שומה מודפס מקורי בבנק הדואר באמצעות ברקוד, או בכל הבנקים באמצעות שובר תשלום שומה הנשלח בדואר, או שובר שהתקבל במשרד מיסוי מקרקעין או שובר המונפק אונליין דרך מערכת המייצגים של מיסוי מקרקעין על ידי עורך דין. חלק גדול מציבור הרוכשים משלם את המס באופן מקוון באתר רשות המיסים בכרטיס אשראי או בהעברה בנקאית. על מנת לשלם בהעברה בנקאית, יש לקבל אישור מראש מהבנק.

דחיית תשלום מס רכישה

על פי סעיף 91א., מנהל מיסי מקרקעין רשאי לדחות את מועד תשלום מס הרכישה, במלואו או בחלקו, לפי שיקול דעתו. על מנת לקבל דחייה בתשלום המס או חלוקה לתשלומים, יש לפנות למיסוי מקרקעין, להציג סיבה ראויה ואסמכתאות רלוונטיות, אם ישנן. ברוב המקרים, הדחייה תבוצע באמצעות פריסה למספר תשלומים באשראי או צ'קים דחויים, לרוב עד 6 תשלומים. בגין תקופת הדחייה ישולמו הפרשי הצמדה למדד וריבית, על פי חוק.

יש לשים לב כי אישור מס הרכישה לצורך רישום העברת הזכויות בטאבו או במרשם הזכויות הרלוונטי, יינתן רק לאחר תשלום מלוא הסכום של המס.

כל איחור בתשלום של מס הרכישה גורר תשלומי הצמדה וריבית (של 4%) וקנסות.

תיקון שומה של מס רכישה, הגשת השגה, הגשת ערר

על פי סעיף 85 של החוק למיסוי מקרקעין, ניתן להגיש בקשה לתיקון שומה תוך 4 שנים מיום קביעת השומה, בתנאי של אחד מהמקרים הבאים: נתגלו עובדות חדשות שלא היו ידועות בעת חישוב השומה, נמסרה הצהרה שהייתה שגויה, או שנתגלתה טעות בשומה, המשפיעה על סכום המס.

הבקשה לתיקון יכולה להיעשות ביוזמת הרוכש או מנהל מיסוי מקרקעין , והיא נעשית עם טופס ייעודי (7085),המוגש יחד עם הסבר מפורט על מהות הבקשה לתיקון, ומסמכים רלוונטיים. בנוסף, יש לציין את סכום המס שלא נמצא במחלוקת ולשלם אותו, או להעמיד ערבות בנקאית מולו.

על פי סעיף 87 לחוק מיסוי מקרקעין, מוכר\רוכש שקיבל הודעת שומה, רשאי להגיש למנהל השגה תוך 30 יום מיום מסירת ההודעה על השומה. ההשגה מוגשת באמצעות טופס 7013 באופן מסודר, מפורט ומנומק. מגיש הבקשה יזומן לדיון במשרדי מיסוי מקרקעין ויקבל תגובה מנומקת בכתב תוך 8 חודשים (או 12 חודשים) ממועד הגשת ההשגה. חובה לציין את הסכום שלא שנוי במחלוקת ואת הדרך בה הוא חושב- ולשלמו או להעמיד ערבות בנקאית מולו.

מוכר\רוכש המעוניין בכך, רשאי להגיש ערר על החלטת המנהל בהשגה (על פי סעיף 88 לחוק מיסוי מקרקעין),לוועדת ערר תוך 30 יום ממסירת החלטת המנהל. הגשת כתב ערר דורשת תשלום אגרת משפט. על החלטת ועדת הערר אפשר להגיש ערעור לבית המשפט העליון, אך ורק אם מדובר בסוגיה משפטית, תוך 45 יום מקבלת החלטת ועדת הערר.

האם להצטייד בעורך דין מס רכישה?

אין חובה משפטית להצטייד בעורך דין לשם ההצהרה והחישוב על תשלום מס רכישה , אך באמצעות תכנון מס נכון, ניתן לחסוך באופן חוקי סכומי כסף גבוהים מאוד במס הרכישה. משום שמדובר בסוגיות מורכבות ובתקנות מס מקצועיות, מומלץ להיוועץ בנושא עם עורך דין מנוסה המתמחה בתחום. במקרים רבים, ההצהרה על רכישת הנכס מוגשת על ידי עורך דין בתור המייצג של רוכש הדירה.

מהו מס רכישה במקרים של ביטול עסקה?

במקרה בו הצדדים החליטו על ביטול העסקה, עליהם להגיש הודעה על כך למנהל מס שבח באמצעות תצהיר בטופס 6130. על פי סעיף 102 לחוק, אם המנהל סבור כי ביטול העסקה אמיתי, מבוטלות השומות והסכומים ששולמו מוחזרים לנישומים. על פי פסיקת בית המשפט העליון, יש לבחון כל מקרה באופן נפרד בשאלה האם העסקה 'השתרשה בקרקע המציאות', מתוך שיקולים כגון פרק הזמן שחלף מעשיית העסקה וביטלוה, נסיבות הביטול, האם החזקה בנכס נמסרה, האם העברת הזכויות נרשמה בטאבו, האם שולם פיצוי מוסכם במסגרת הביטול והשיעור שלו, והאם ישנם יחסים מיוחדים בין הצדדים.

כיצד להיערך לתשלום מס רכישה?

בדיקת מדרגות המס: הכירו את מדרגות המס הרלוונטיות למצבכם.

שימוש במחשבונים מקוונים: כלים אלו מספקים הערכה ראשונית של גובה המס שתידרשו לשלם.

- ייעוץ מקצועי: במקרים מורכבים, מומלץ לפנות לעורך דין או יועץ מס שמתמחה במיסוי מקרקעין.

טיפים חשובים

- בדיקת זכאות לפטור: אם אתם רוכשים דירה ראשונה, ייתכן שאתם זכאים לפטור או להקלות מס.

- מעקב אחרי עדכונים: חשוב להתעדכן בשינויים בחוק ובמדרגות המס, במיוחד אם אתם מתכננים רכישה בקרוב.

- בדיקת אפשרויות מימון: יש להביא בחשבון את מס הרכישה כחלק מההוצאות הכוללות של רכישת הנכס.

סיכום – מס רכישה

לסיכום, כל מי שרוכש נכס בישראל, עומד בפני האפשרות לשלם מס רכישה , כאשר מס הרכישה על דירה ראשונה הוא נמוך יותר, בעוד שהמס ברכישת דירה שנייה ומעלה גבוה יותר.ההקלות במס ניתנות לזכאים ברכישת דירה ראשונה ודירה יחידה, ובנוסף למשפרי דיור המתכוונים למכור את דירתם הקודמת תוך שנה וחצי מהרכישה.

מס רכישה על קרקע או נכס שאינו למטרת מגורים עומד על 6% (או 5% בתנאים מסוימים). דירה אשר ניתנה במתנה ובירושה פטורה או זכאית להקלה (על פי מספר תנאים) במס רכישה. בנוסף, קיימים תנאים שונים לקבלת פטור או הטבה בתשלום מס רכישה. את מס הרכישה ניתן לשלם בשובר בכל סניף בנק, או דרך אתר האינטרנט של רשות המיסים/

.

כל יום בשעה 17:00- חמש הכתבות החשובות ביותר בתחום הנדל"ן מכל האתרים אצלכם בנייד!

לחצו כאן להצטרפות לתקציר המנהלים של מרכז הנדל"ן!

לחצו כאן להצטרפות לתקציר המנהלים של מרכז הנדל"ן!

תגובות