מס רכישה דירה ראשונה - המדריך לשנת 2025

מס רכישה הוא אחד ממיסי הנדל"ן המרכזיים והנפוצים, המוטל על רוכש מקרקעין. מתי משלמים מס רכישה ברכישת דירה ראשונה? וכיצד מוגדרות מדרגות מס רכישה דירה ראשונה?

מס רכישה דירה ראשונה (שאטרסטוק)

מס רכישה דירה ראשונה (שאטרסטוק)כל החדשות והעדכונים של מרכז הנדל"ן גם ב-WhatsApp >>

רכישת דירה ראשונה בישראל היא צעד משמעותי המלווה בהיבטים כלכליים ומשפטיים רבים. אחד המרכיבים המרכזיים בתהליך זה הוא מס הרכישה, המוטל על הקונה בעת רכישת נכס מקרקעין. הבנת מדרגות המס, ההקלות והפטורים הזמינים יכולה לסייע לרוכשים לתכנן את צעדיהם הכלכליים בצורה מושכלת.

מבוא: מהו מס רכישה לדירה ראשונה?

מס רכישה הוא מס המוטל על רוכש נכס מקרקעין, כאשר גובהו נקבע בהתאם לשווי הנכס הנרכש. בישראל, המדינה מציעה הקלות ופטורים לרוכשי דירה ראשונה, במטרה להקל עליהם בכניסתם לשוק הנדל"ן. הקלות אלו מיועדות, בין היתר, לזוגות צעירים ולעולים חדשים, במטרה לסייע להם ברכישת דירתם הראשונה. שיעור המס על דירה ראשונה (יחידה) הוא נמוך יותר ממס על דירה שנייה.

כדי למנוע כניסה בהיקפים גדולים של משקיעי נדל"ן לשוק, מס רכישה דירה ראשונה הוא נמוך יותר לעומת מי שרוכש דירה שניה ומעלה. מס רכישה לדירה ראשונה נקבע על ידי מדרגות מס, כאשר עד רף מסוים של מחיר, קיים פטור ממס רכישה. לאחר מחיר הסף, מדרגות מס דירה ראשונה הן הקובעות את התעריף.

כדי לרשום עסקה במקרקעין, כלומר להעביר את הזכויות בנכס על שם הרוכש בטאבו ( לשכת רישום מקרקעין ) או במרשם הזכויות התואם לאופי העסקה, יש להציג אישור על היעדר חוב במס רכישה, בעקבות פטור כולל או תשלום שיעור המס שנקבע.

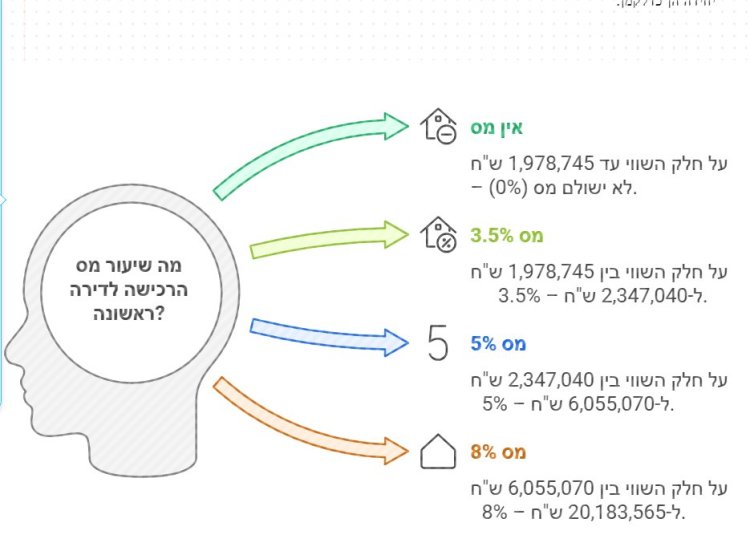

מדרגות המס לדירה ראשונה בשנת 2025

מדרגות מס הרכישה מתעדכנות מדי שנה בהתאם לשינויים במדד המחירים לצרכן. נכון להיום המדרגות לרוכשי דירה יחידה הן כדלקמן:

על חלק השווי שעד 1,978,745 ש"ח – לא ישולם מס (0%).

על חלק השווי העולה על 1,978,745 ש"ח ועד 2,347,040 ש"ח – 3.5%.

על חלק השווי העולה על 2,347,040 ש"ח ועד 6,055,070 ש"ח – 5%.

על חלק השווי העולה על 6,055,070 ש"ח ועד 20,183,565 ש"ח – 8%.

על חלק השווי העולה על 20,183,565 ש"ח – 10%.

נציין כי על דירה נוספת שיעור המס הוא 8% עד 6,055,070 שקל ו-10% מעל שווי זה.

דוגמה לחישוב:

אם רוכש קונה דירה בשווי של 2,500,000 ש"ח, החישוב יהיה כדלקמן:

על 1,978,745 ש"ח הראשונים: 0% מס = 0 ש"ח.

על הסכום שבין 1,978,745 ש"ח ל-2,347,040 ש"ח (368,295 ש"ח): 3.5% = 12,890 ש"ח.

על הסכום שבין 2,347,040 ש"ח ל-2,500,000 ש"ח (152,960 ש"ח): 5% = 7,648 ש"ח.

סך המס לתשלום: 0 + 12,890 + 7,648 = 20,538 ש"ח.

מקרים מיוחדים: משפרי דיור ודירה משותפת

רכישת דירה משותפת: כאשר שני בני זוג רוכשים יחד דירה, והם אינם בעלי דירות נוספות, הם ייחשבו כרוכשי דירה יחידה וייהנו מהמדרגות המופחתות.

רכישת קרקע לבנייה: ברכישת קרקע המיועדת לבניית דירת מגורים, מס הרכישה עומד על 6% משווי הקרקע. עם זאת, אם בתוך 24 חודשים ממועד הרכישה הוצא היתר בנייה לבניית דירת מגורים, ניתן לקבל החזר של 1% ממס הרכישה ששולם.

מי זכאי להקלות ופטורים במס רכישה לדירה ראשונה

המדינה מציעה הקלות ופטורים במס הרכישה לאוכלוסיות מסוימות, בהתאם לקריטריונים מוגדרים:

עולים חדשים: עולה חדש זכאי להטבת מס בקניית דירתו הראשונה. הפטור חל על חלק השווי שעד 1,978,745 ש"ח (נכון לשנת 2024). ומעל חלק הזה 0.5%. משווי החלק. זאת על דירה עד שווי 6 מיליון שקל. מעל שווי זה יחול המס הרגיך.תקופת הזכאות היא משנה לפני העלייה ועד 7 שנים לאחריה

נכים, נפגעי פעולות איבה ומשפחות שכולות: זכאים להקלות במס הרכישה, בהתאם לתקנות מיסוי מקרקעין . ההקלות כוללות שיעורי מס מופחתים על חלק משווי הדירה. על החלק של המדרגה הראשונה - 1,978,745 שקל - יחול הפטור, ועל החלק מעל שווי זה עד דירה בשווי 2.5 מיליון שקל יחול מס של 0.5%. דירה מעל 2.5 מיליון שקל - 0.5% משווי הדירה. יש לבדוק את הזכאות ברשות המיסים בהתאם לאחוזי הנכות ומצב הנכות.

מחשבון מס רכישה

כדי לסייע לרוכשים בחישוב מס הרכישה הצפוי, ניתן להשתמש במחשבון מס רכישה הזמין באתר מרכז הנדל"ן :

תקנות מס רכישה דירה

לפי תקנות מס רכישה במדינה ישראל, כל השלמה של עסקת מקרקעין גוררת תשלום מצד הגורם הרוכש את הזכות במקרקעין או זכות באיגוד מקרקעין. הגוף האחראי על גביית מס רכישה על דירות המיועדות למגורים הוא מיסוי מקרקעין.

בשונה מס שבח , אשר משויך לעליית השווי של נכס כלשהו בזמן המכירה, מס רכישה אינו נקבע על פי רווח, אלא נגזר משווי העסקה (התשלום כפי שסוכם בחוזה המכר),על פי סף מינימלי לתשלום. החישוב של מס רכישה דירה מבוצע על פי מדרגות מס רכישה אשר מתעדכנות בכל שנה ב-15 בינואר. עבור מי שרוכש דירה ואין ברשותו דירה נוספת, כלומר משלם מס רכישה דירה ראשונה, יש פטור מתשלום עד לתקרה המוגדרת בחוק. משמעות מדרגות המס היא שככל שסכום הרכישה גבוה יותר, כך שיעור המס גבוה יותר. עבור נכסים שאינם מוגדרים 'דירת מגורים' (כמו משרד, מגרש או חנות) שיעור מס הרכישה קבוע.

מי נחשב רכישה דירה יחידה

חשוב לדעת כי על פי רשויות המס, "רוכש דירה" מוגדר בתור התא המשפחתי כולו, כולל בני זוג וילדים בני פחות מ-18. במקרים מסוימים יש לנתון זה משמעות רבה - למשל, במקרים בהם לבן\בת זוג (כולל ידועים בציבור) יש דירה בבעלותם - הרוכש לא יוגדר 'בעל דירה יחידה'.

במקרה בו הדירה נמצאת בבעלות אחד מבני הזוג עוד לפני הנישואים, ניתן לבקש פיצול שומה, על מנת להגדיר את בן הזוג שאין בבעלותו דירה בתור 'רוכש דירה יחידה' בחישוב על פי חלקו היחסי בדירה הנרכשת במשותף על ידי בני הזוג. מקרה נוסף הוא דירה שנתקבלה בירושה (בין אם לפני הנישואים או במהלכם),ניתן לבקש פיצול שומה כך שבן הזוג השני יוגדר רוכש 'דירה יחידה'.

הגדרת "דירה יחידה" עבור מס רכישה

"דירה יחידה" היא דירת מגורים המשמשת בתור דירתו היחידה של הרוכש בישראל, על פי ההגדרה בסעיף 16א לחוק. דירת מגורים נחשבת יחידה גם אם יש לרוכש אחזקה בדירה נוספת, באחוז נמוכה משליש. על פי תיקון שנעשה בחוק ב-2016, 'דירה יחידה' רלוונטית גם עבור רוכש שקיבל דירה בירושה, כל עוד חלקו בדירה אינו גבוה ממחצית.

דיווח על מס רכישה למיסוי מקרקעין

על כל רוכש זכות במקרקעין להגיש הצהרה על הרכישה למשרד מיסוי המקרקעין האזורי הרלוונטי.

בין הטפסים הנדרשים או עשויים להידרש בהגשה בדיווח: טופס 7000 המהווה הצהרה על מכירה ורכישת דירת מגורים שאינה כוללת זכויות בנייה קיימות או צפויות, ומבוקש עבורה פטור, טופס 7000 א, המהווה הצהרה משלימה, טופס 7000 ב המהווה הצהרה על מכירה ורכישה של זכות במקרקעין עם בקשה לפטור על פי סעיף 50 לחוק מיסוי מקרקעין . את ההצהרה יש להגיש תוך 30 ימים (על פי סעיף 37 (ג) לחוק מיסוי מקרקעין) באמצעות טופס 7002- הצהרה על מכירה ורכישת זכות במקרקעין. החל מ-2017, חובה לדווח באופן מקוון. אי דיווח במועד החוקי, או דיווח חלקי של נתונים, יחד עם אי-תשלום המס במועד החוקי, תוביל לעיכוב הטיפול בשומה ולהטלת קנסות.

הפרטים הנדרשים בהצהרת מס רכישה

הצהרת הרוכש כוללת את פרטי הזכות במקרקעין, פרטי העסקה, סך התמורה המשולבת על פי החוזה, תאריך הרכישה, חישוב מס הרכישה ודרך החישוב, פרטים על זכאות לפטור ממש רכישה (אם קיימת).

בנוסף לכך, חובה על הרוכש לצרף הצהרה בהתאם לחוק לצמצום השימוש במזומן התשע"ח-2018, עם סימון של אחת משתי אפשרויות: פרטי אמצעי התשלום כפי שידוע לרוכש בעת הגשת הדיווח, או השלמת פרטי התשלום (בצירוף אסמכתאות) תוך שישה חודשים ממועד קבלת החזקה בנכס, למקרים בהם אמצעי התשלום עדיין לא ידועים.

לאחר הגשת הדיווח - קבלת אישור קליטה ושומת מס רכישה

הדיווח למיסוי מקרקעין נעשה באופן דיגיטלי על ידי עורך דין ועובר למשרד מיסוי מקרקעין האזורי אליו הנכס משויך.

לאחר שהדיווח נקלט, הרוכש מקבל הודעה על כך ושובר תשלום מס רכישה לפי השומה העצמית שהוגשה (במקרים בהם קיים מס לתשלום). בהמשך, מיסוי מקרקעין מנפיק שומת מס רכישה עם שובר תשלום מותנה (במקרה בו קיים חיוב נוסף). משמעות ההתניה היא לאחר התשלום (עם חותמת בנק),יהיה ניתן לרשום את הנכס בפנקסי המקרקעין או לחלופין לקבל אישור סופי המגדיר 'אין יתרה לתשלום' (אם המס שולם במלואו או כאשר יש פטור מלא ממס רכישה).

דרכי תשלום מס רכישה

על פי החוק, יש לשלם את מס הרכישה תוך 60 יום מתאריך העסקה. 'יום הרכישה' עבור דיווח ותשלום מיסי מקרקעין הוא תאריך העסקה, ההתקשרות בין המוכר לרוכש, כלומר יום החתימה על הסכם המכירה\ יום החתימה על זיכרון דברים\ חתימה על ייפוי כוח בלתי חוזר, או יום תשלום המקדמה הראשונה – הראשון מביניהם.

בתשלום על פי שומה עצמית, על הרוכש לשלם את הסכום שהוגש על ידיו. במקרים בהם מנהל המקרקעין מחליט כי השומה גבוהה יותר, על הרוכש לשלם את ההפרש באופן מלא תוך 30 ימים מתאריך המסירה של הודעת המנהל על קיום השומה.

במקרים בהם לרוכש יש השגה כלשהי ביחס לשומה, עליו לשלם את סך המס שאינו שנוי במחלוקת, ובנוסף להמציא ערבות בנקאית \אחרת, על פי הקביעה של המנהל, מול הסכום אשר נמצא במחלוקת.

באמצעות שובר תשלום שומה מודפס מקורי, ניתן לשלם את מס הרכישה במשרד מיסוי מקרקעין , בבנק הדואר באמצעות ברקוד, או בכל הבנקים באמצעות שובר תשלום שומה הנשלח בדואר, או באמצעות שובר שהתקבל במשרד מיסוי מקרקעין, או שובר אותו ניתן להנפיק אונליין (על ידי עורך דין).

דחיית תשלום, תיקון שומה, הגשת השגה והגשת ערר

מנהל מיסי מקרקעין רשאי לדחות את מועד תשלום מס הרכישה, במלואו או בחלקו, לפי שיקול דעתו.

על מנת לקבל דחייה בתשלום המס או חלוקה לתשלומים, יש לפנות למיסוי מקרקעין, להציג סיבה ראויה ואסמכתאות רלוונטיות. ברוב המקרים, הדחייה תבוצע באמצעות פריסה למספר תשלומים באשראי או צ'קים דחויים, לרוב עד 6 תשלומים. בגין תקופת הדחייה ישולמו הפרשי הצמדה למדד וריבית.

יש לשים לב כי אישור מס הרכישה לצורך רישום העברת הזכויות בטאבו או במרשם הזכויות הרלוונטי, יינתן רק לאחר תשלום המס במלואו.

ניתן להגיש בקשה לתיקון שומה תוך 4 שנים מיום קביעת השומה, בהתממשות של אחד מהמקרים הבאים: התגלו עובדות חדשות שלא היו ידועות בעת חישוב השומה, ההצהרה שנמסרה הייתה שגויה, או שנתגלתה טעות בשומה המשפיעה על סכום המס.

הבקשה לתיקון יכולה להיעשות ביוזמת הרוכש או מנהל מיסוי מקרקעין .

מוכר\רוכש שקיבל הודעת שומה, רשאי להגיש למנהל השגה תוך 30 יום מיום מסירת ההודעה על השומה, באופן מסודר, מפורט ומנומק. האדם שהגיש את הבקשה ייקרא לעריכת דיון במשרדי מיסוי מקרקעין ויקבל תגובה מנומקת בכתב תוך 8 חודשים (או 12 חודשים) ממועד הגשת ההשגה. חובה לציין את הסכום שלא שנוי במחלוקת ואת הדרך בה הוא חושב- ולשלמו או להעמיד ערבות בנקאית מולו.

מוכר\רוכש המעוניין בכך, רשאי להגיש ערר על החלטת המנהל בהשגה לוועדת ערר תוך 30 ימים ממסירת החלטת המנהל. על החלטת ועדת הערר אפשר להגיש ערעור לבית המשפט העליון, אך ורק אם מדובר בסוגיה משפטית, תוך 45 יום מקבלת החלטת ועדת הערר.

עדכונים רגולטוריים

בשנים האחרונות חלו מספר שינויים בתקנות מס הרכישה:

קיצור תקופת מכירת דירה קיימת למשפרי דיור: החל מ-1 ביוני 2023 ומשפרי דיור נדרשים למכור את דירתם הקיימת בתוך 18 חודשים במקום 2024 ממועד רכישת הדירה החדשה, על מנת ליהנות ממדרגות המס המופחתות.

עדכון מדרגות המס: מדרגות המס מתעדכנות מדי שנה בהתאם למדד המחירים לצרכן, מה שמשפיע על סכומי הפטור והמס המשולמים בפועל.

על פי תזכיר חוק מדרגות מס הרכישה צפויות להיות מוקפאות עד 2027

סיכום והמלצות לרוכשי דירה ראשונה

רכישת דירה ראשונה היא צעד משמעותי המחייב תכנון מוקדם והבנה מעמיקה של ההיבטים הפיננסיים והמשפטיים. מומלץ לרוכשים לבדוק את זכאותם להקלות ופטורים במס הרכישה, ולהסתייע ביועצים משפטיים המתמחים בתחום המקר

כל יום בשעה 17:00- חמש הכתבות החשובות ביותר בתחום הנדל"ן מכל האתרים אצלכם בנייד!

לחצו כאן להצטרפות לתקציר המנהלים של מרכז הנדל"ן!

לחצו כאן להצטרפות לתקציר המנהלים של מרכז הנדל"ן!

תגובות